I segreti dell’Analisi Fondamentale per investire come Warren Buffett

I segreti dell’Analisi Fondamentale per investire come Warren Buffett

Dal desktop di Roberto Pesce…

Ciao, sono Roberto Pesce ed è per me un grande piacere presentarti questa nuova iniziativa formativa che ti permetterà acquisire la capacità di analizzare con precisione lo stato di salute di qualsiasi business o azienda alla ricerca di straordinarie opportunità di investimento.

Ciao, sono Roberto Pesce ed è per me un grande piacere presentarti questa nuova iniziativa formativa che ti permetterà acquisire la capacità di analizzare con precisione lo stato di salute di qualsiasi business o azienda alla ricerca di straordinarie opportunità di investimento.

Da molti anni mi occupo di investimenti finanziari, sia per interesse e utilizzo personale che come parte della mia attività di formazione.

Il motivo per cui lo faccio è davvero molto semplice.

Ciao, sono Roberto Pesce ed è per me un grande piacere presentarti questa nuova iniziativa formativa che ti permetterà acquisire la capacità di analizzare con precisione lo stato di salute di qualsiasi business o azienda alla ricerca di straordinarie opportunità di investimento.

Da molti anni mi occupo di investimenti finanziari, sia per interesse e utilizzo personale che come parte della mia attività di formazione.

Il motivo per cui lo faccio è davvero molto semplice.

INVESTIRE IL PROPRIO DENARO CON EFFICACIA È L’UNICA STRADA PERCORRIBILE PER ALLENTARE LA MORSA DALLA SCHIAVITÙ DEL LAVORO

“Fatti non foste a viver come bruti…”: te lo ricordi dai tuoi anni scolastici?

Lo diceva già Dante quasi mille anni fa eppure sembra che il messaggio non sia stato ben recepito dall’essere umano visto che, tra una cosa e l’altra, passiamo la gran parte della nostra esistenza a girare attorno in una routine ricorrente e logorante costruita attorno ad uno schema di questo tipo:

Intendiamoci, il lavoro a volte è anche soddisfazione e realizzazione di sé ma, purtroppo, pretende un prezzo molto alto dalla nostra vita in termini di sottrazione di libertà e di spazi personali.

Robert Kiyosaki, l’autore di “Padre Ricco Padre Povero” e di molti altri libri sull’argomento ha efficacemente definito tutto ciò la “corsa del topo” intendendo con questa metafora l’eterno movimento dell’essere umano in maniera simile a quello del classico criceto che gira sulla ruota: corre, corre ma non arriva mai da nessuna parte.

Ebbene, pur senza voler a tutti i costi radicalizzare il concetto, da molti anni a questa parte ho capito che una delle strade per l’ampliamento dei miei spazi di libertà consiste proprio nel DIVERSIFICARE LE MIE FONTI DI REDDITO e ottenere quello che tecnicamente si chiama REDDITO PASSIVO ossia reddito che non richieda un grande impegno del mio tempo per essere ottenuto.

Alcuni esempi di reddito passivo sono:

- DIVIDENDI e CEDOLE generati da INVESTIMENTI FINANZIARI o da BUSINESS REALI

- CAPITAL GAIN ottenuti da plusvalenze positive provenienti da INVESTIMENTI FINANZIARI o di altro genere

- Locazioni provenienti da INVESTIMENTI IMMOBILIARI

- Royalties, brevetti, diritti d’autore etc.

La cosa incredibile in tutto questo è che esistono infinite possibilità di ottenere reddito passivo sotto forma sia di dividendi (cash flow) che di plusvalenze (capital gain) grazie alla moltitudine di aziende e business di ogni genere e natura che permettono a chiunque di diventarne azionisti.

Prendi in considerazione Eni (ENI.MI), Shell (RDS.A), Chevron (CVX), Occidental Petroleum (OXY) o qualcuno dei loro concorrenti.

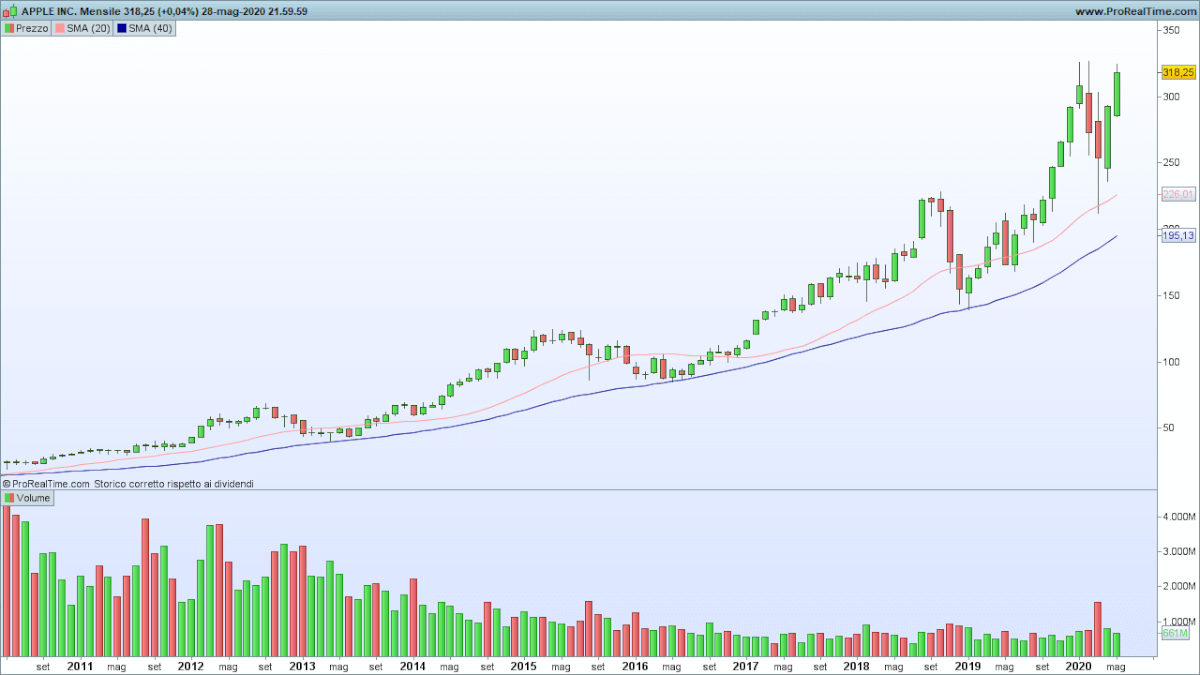

Se questa è la tua convinzione, puoi investire in aziende come Apple (AAPL), Amazon (AMZN), Facebook (FB) o Google (GOOG) o in centinaia di altri titoli più o meno noti.

Ecco di seguito un grafico mensile di azioni Apple (AAPL) 2010 – 2020:

Prendi in considerazione Eni (ENI.MI), Shell (RDS.A), Chevron (CVX), Occidental Petroleum (OXY) o qualcuno dei loro concorrenti.

Hai solo l’imbarazzo della scelta tra Pfizer (PFE), Glaxo Smith Kline (GSK), Roche (RO.CH), Johnson & Johnson (JNJ) e molti altri.

Potrei proseguire ad oltranza con gli esempi ma credo che tu abbia ben compreso come le possibilità di investimento siano pressochè infinite, sicuramente superiori alle nostre possibilità finanziarie.

Il punto tuttavia non è la mancanza o l’abbondanza di opportunità bensì la nostra capacità di selezionarle adeguatamente.

HAI MAI SENTITO PARLARE DI WARREN BUFFETT?

Se sei appassionato al mondo degli investimenti finanziari, probabilmente lo avrai sentito nominare innumerevoli volte.

Warren Buffett è una leggenda nel mondo degli investimenti, non a caso soprannominato “l’oracolo di Omaha” per la sua incredibile abilità negli investimenti finanziari e nel predire guadagni ed eventuali perdite.

Ormai novantenne, è considerato il più grande investitore di sempre e nel 2020 risulta essere ancora il terzo uomo più ricco del mondo con un patrimonio di 72,7 miliardi di dollari per quanto sia anche un notevole filantropo avendo promesso di impegnare il 99% del suo patrimonio in beneficenza.

Tutta la sua incredibile ricchezza è stata costruita tramite la sua holding finanziaria, BERKSHIRE HATHAWAY, con la quale ha sempre seguito una metodologia tanto semplice quanto efficace, soprannominata VALUE INVESTING, dimostratasi nei fatti costantemente efficace nei quasi 60 anni di attività sotto la guida del suo condottiero.

ALLA SCOPERTA DEL VALUE INVESTING

Il VALUE INVESTING è una strategia elaborata in origine da Benjamin Graham, che lo stesso Warren Buffett ha sempre considerato suo maestro e ispiratore, e le sue origini si trovano nei testi “SECURITY ANALYSIS” (scritto da Graham e David Dodd) e “THE INTELLIGENT INVESTOR” (uno dei primi libri che io stesso mi sono sciroppato, completamente in inglese, molti anni fa).

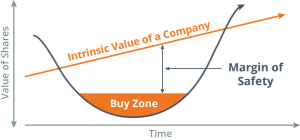

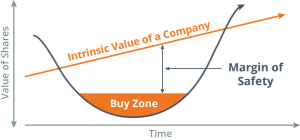

Tutto ciò ci riguarda molto da vicino perché, sebbene il value investing abbia preso nel tempo varie forme, esso si basa fondamentalmente sull’acquisto di titoli al di sotto del loro valore intrinseco.

In “THE INTELLIGENT INVESTOR” Benjamin Graham si rivolge infatti all’investitore comune per fargli comprendere come l’investitore in azioni sia proprietario di porzioni di business tanto quanto l’investitore in aziende non quotate e come tale debba valutarli e acquistarli a prezzo basso (per avere un margine di sicurezza).

È proprio questo sconto rispetto al prezzo di mercato che costituisce quello che Graham chiama “margine di sicurezza” e numerosi studi dimostrano come l’acquisto di azioni a prezzo basso (valutato come tale attraverso un uso efficace dell’analisi fondamentale) nel lungo periodo superi i risultati delle azioni growth e del mercato nel suo complesso.

È proprio questo sconto rispetto al prezzo di mercato che costituisce quello che Graham chiama “margine di sicurezza” e numerosi studi dimostrano come l’acquisto di azioni a prezzo basso (valutato come tale attraverso un uso efficace dell’analisi fondamentale) nel lungo periodo superi i risultati delle azioni growth e del mercato nel suo complesso.

Prendo a prestito le stesse parole di Warren Buffett che, nella lettera agli azionisti di Berkshire Hathaway del 1987, riprende la straordinaria metafora di “MR. MARKET” originariamente sviluppata dal suo mentore per far comprendere la logica della volatilità sui mercati azionari e da dove nascano le opportunità di profitto.

Il VALUE INVESTING è una strategia elaborata in origine da Benjamin Graham, che lo stesso Warren Buffett ha sempre considerato suo maestro e ispiratore, e le sue origini si trovano nei testi “SECURITY ANALYSIS” (scritto da Graham e David Dodd) e “THE INTELLIGENT INVESTOR” (uno dei primi libri che io stesso mi sono sciroppato, completamente in inglese, molti anni fa).

Tutto ciò ci riguarda molto da vicino perché, sebbene il value investing abbia preso nel tempo varie forme, esso si basa fondamentalmente sull’acquisto di titoli al di sotto del loro valore intrinseco.

In “THE INTELLIGENT INVESTOR” Benjamin Graham si rivolge infatti all’investitore comune per fargli comprendere come l’investitore in azioni sia proprietario di porzioni di business tanto quanto l’investitore in aziende non quotate e come tale debba valutarli e acquistarli a prezzo basso (per avere un margine di sicurezza).

È proprio questo sconto rispetto al prezzo di mercato che costituisce quello che Graham chiama “margine di sicurezza” e numerosi studi dimostrano come l’acquisto di azioni a prezzo basso (valutato come tale attraverso un uso efficace dell’analisi fondamentale) nel lungo periodo superi i risultati delle azioni growth e del mercato nel suo complesso.

Prendo a prestito le stesse parole di Warren Buffett che, nella lettera agli azionisti di Berkshire Hathaway del 1987, riprende la straordinaria metafora di “MR. MARKET” originariamente sviluppata dal suo mentore per far comprendere la logica della volatilità sui mercati azionari e da dove nascano le opportunità di profitto.

MR. MARKET, UN DEPRESSO BIPOLARE

“Immaginiamo che i prezzi di mercato provengano da un tipo molto accomodante, di nome MR. MARKET, che si trova ad essere il vostro socio in un’attività non quotata. Giorno dopo giorno, senza mai venir meno alla sua abitudine, MR. MARKET si presenta da voi fissando un prezzo a cui è disposto a rilevare la vostra quota oppure a vendervi la sua. Anche se l’affare di cui voi due siete proprietari potrà avere caratteristiche economiche stabili, le quotazioni di mr. Market stabili non lo saranno affatto. Triste a dirsi, infatti, il vostro povero socio soffre di incurabili problemi psicologici. A volte si sente euforico e riesce a vedere solo i fattori favorevoli che influenzano la vostra attività. Quando è in quello stato, il prezzo che offre è molto alto perché teme che voi gli strapperete la sua quota, derubandolo di guadagni imminenti. Altre volte è depresso e guardando nel futuro riesce a vedere solo guai per il vostro affare e per il mondo. In questi momenti fisserà dei prezzi molto bassi, terrorizzato dall’idea che voi siate sul punto di rifilargli la vostra quota. MR. MARKET ha un’altra gradevole caratteristica: non se la prende se viene ignorato. Se la sua quotazione di oggi non è di vostro interesse, domani ve ne proporrà comunque una nuova. Ogni transazione è a vostra discrezione. Ed è chiaro che, a queste condizioni, quanto più il suo comportamento è maniaco-depressivo, tanto meglio è per voi.”

Tradotto in termini pratici: è nella natura dei mercati fluttuare in maniera indipendente rispetto al proprio valore (statisticamente con una volatilità annuale del 50% attorno al proprio valore medio!) tanto quanto l’umore di una persona che soffre di depressione bipolare passa dalla depressione all’euforia e viceversa senza motivazioni razionali affinchè ciò avvenga.

Se hai compreso questo passaggio e ti fidi del fatto che Warren Buffett e i suoi soci e mentori qualcosa in questo campo in effetti ne capiscano, siamo ora in grado di chiudere un primo cerchio e comprendere quale sia la logica di una strategia di investimento profittevole nel tempo.

COMPRARE AZIENDE DI QUALITÀ A PREZZI SOTTOVALUTATI

Tradotto in maniera ancora più semplice, abbiamo bisogno di identificare e mantenere in portafoglio con un’ottica di lungo termine delle aziende (sia quotate che non quotate) che abbiano:

- business comprensibili e prevedibili

- vantaggi competitivi (sono i cosiddetti “Economic Moat” grazie ai quali e all’interno dei quali avviene la crescita degli utili)

- una gestione onesta

- acquistati a prezzi ragionevoli, possibilmente “a saldo”

- da tenere nel lungo termine perché è proprio con il passare del tempo che questo tipo di investimenti forniscono risultati eccezionali.

Citando una delle celebri battute di Warren Buffett: “L’investimento è come il matrimonio per un cattolico: per la vita”.

L’IMPORTANZA DELL’ANALISI FONDAMENTALE

Se hai seguito fin qua il nostro ragionamento, avrai a questo punto compreso quanto ci serva una disciplina che ci permetta di analizzare business e aziende alla ricerca dei migliori candidati possibili per la nostra attività di investing (ma anche di position trading o di vendita scoperta di opzioni se hai seguito altri corsi in cui insegniamo queste strategie).

Questa metodologia esiste, si chiama ANALISI FONDAMENTALE e ti permetterà di:

- comprendere analiticamente il livello di salute e di competitività di un’azienda (sia quotata che non)

- identificarne il cosiddetto “valore intrinseco” o, per usare le parole di Iva Zanicchi, quando “il suo prezzo è giusto” (così come quando è sopravvalutato o sottovalutato)

- determinare il livello di rischio insito in ogni potenziale tuo investimento, consentendoti così di stabilire il grado di variabilità che tu stesso desideri accettare

Come hai già visto nel titolo della pagina, potrai imparare ad utilizzare l’ANALISI FONDAMENTALE all’interno di un nuovo progetto di formazione online che abbiamo chiamato

EASY INVESTING:

IMPARA AD INVESTIRE COME WARREN BUFFETT!

In realtà, per essere preciso fino in fondo dovrei dire: “Impara ad investire come Warren Buffett … o in maniera anche più semplice!”

Se infatti il nostro “Oracolo di Omaha” può impiegare anche mesi e mesi prima di acquisire un’azienda (tempo più che giustificato dai capitali che muove che sono sempre nell’ordine di svariati miliardi di dollari per operazione!), non sarà certo quello il livello di profondità di analisi a cui avremmo bisogno di spingerci.

Come logico, il tempo da impiegare per effettuare un’analisi pre-investimento deve accordarsi con il capitale da impiegare ed è per questo che in EASY INVESTING apprenderai modi più o meno complessi per effettuare le tue analisi.

Saprai quindi utilizzare l’ANALISI FONDAMENTALE per effettuare sia una “quick analysis” in meno di 30 minuti che una più profonda ed accurata “deep analysis” che ti potrà richiedere qualche ora di lavoro in più.

Non meno importante, sarai in grado di utilizzare questo importantissimo strumento sia su titoli azionari quotati in borsa che su business non quotati che magari ti ritroverai un giorno a prendere in considerazione.

Va infatti compreso che, se un titolo quotato in borsa offre diversi vantaggi importanti, un’altra interessantissima opportunità di investimento rimane quella di entrare nel capitale sociale e nella compagine soci di un’attività non quotata in cui potresti arrivare ad impiegare capitali per te importanti ottenendo in cambio non solo dividendi (al corso INTELLIGENZA FINANZIARIA chiamo questa forma di investimento “business non gestiti”) ma anche un reale peso percentuale e decisionale.

Non solo startup ma anche realtà consolidate, sono pressochè infinite le possibilità di investimenti in attività reali in cui acquisire partecipazioni e da cui ottenere reddito passivo.

Bar, ristoranti, alberghi, società immobiliari, aziende di servizi o che si occupano di green economy o altri settori emergenti, qualsiasi sia l’azienda o il business che ti viene proposto, rimane costante la necessità per te di saperne analizzarne i bilanci in profondità e comprenderne il profilo rischio/opportunità prima di decidere di vincolarvi il tuo prezioso risparmio.

E no, prima che tu lo chieda, non puoi far fare questo lavoro al tuo commercialista, se vuoi capire davvero se quello che ti hanno proposto è un affare o piuttosto una “sola”, devi proprio metterci testa tu e, per farlo, ti serve conoscere l’ANALISI FONDAMENTALE.

IL DOCENTE DEL CORSO

Procediamo per gradi quindi e lascia che, come prima cosa, ti presenti il Trainer di questo nuovo seminario ossia MASSIMILIANO TRAZZI, investitore seriale in prima persona ma anche AD di un gruppo di investimento privato e importante manager finanziario del gruppo multinazionale italiano quotato in borsa Interpump Group guidato da Fulvio Montipò.

Procediamo per gradi quindi e lascia che, come prima cosa, ti presenti il Trainer di questo nuovo seminario ossia MASSIMILIANO TRAZZI, investitore seriale in prima persona ma anche AD di un gruppo di investimento privato e importante manager finanziario del gruppo multinazionale italiano quotato in borsa Interpump Group guidato da Fulvio Montipò.

Se hai già avuto occasione di vederlo al mio fianco nei webinar che stiamo erogando in Community o di leggere i suoi post già conosci il livello di passione per la materia che Massimiliano porta con sé così come il suo mix unico di chiarezza e competenza riscontrabile anche nel suo libro “TOTAL RETURN, GESTISCI IL TUO PATRIMONIO”.

Nel riquadro qua sotto troverai alcune brevi note legate al curriculum e alle expertise di Massimiliano e, se ti fa piacere guardarlo, un breve video di presentazione girato qualche tempo fa per il mio canale YouTube.

Procediamo per gradi quindi e lascia che, come prima cosa, ti presenti il Trainer di questo nuovo seminario ossia MASSIMILIANO TRAZZI, investitore seriale in prima persona ma anche AD di un gruppo di investimento privato e importante manager finanziario del gruppo multinazionale italiano quotato in borsa Interpump Group guidato da Fulvio Montipò.

Se hai già avuto occasione di vederlo al mio fianco nei webinar che stiamo erogando in Community o di leggere i suoi post già conosci il livello di passione per la materia che Massimiliano porta con sé così come il suo mix unico di chiarezza e competenza riscontrabile anche nel suo libro “TOTAL RETURN, GESTISCI IL TUO PATRIMONIO”.

Nel riquadro qua sotto troverai alcune brevi note legate al curriculum e alle expertise di Massimiliano e, se ti fa piacere guardarlo, un breve video di presentazione girato qualche tempo fa per il mio canale YouTube.

Laureato in Economia Aziendale, oltre a occuparsi di formazione finanziaria in collaborazione con Roberto Pesce, Massimiliano Trazzi si occupa principalmente di Finanza e Strategia d’impresa.

Ha infatti lavorato e collaborato con realtà industriali e consulenziali importanti come Ernst & Young, MAW ed il Gruppo Interpump con cui collabora tutt’ora come dirigente e

amministratore di quattro società del Gruppo in Italia, Sudafrica, Francia e Bulgaria, con deleghe in particolare alla finanza e alle risorse umane.

Amante del coaching e della finanza personale, non poteva che incontrare Roberto Pesce durante il suo percorso ed il risultato di questo connubio è adesso di fronte ai tuoi occhi.

Ha pubblicato un libro intitolato “TOTAL RETURN – Costruisci il tuo patrimonio”, è un ottimista, ama costruire relazioni umane di qualità, crede fortemente nelle potenzialità insite in ciascuno di noi e nelle grandi possibilità che la vita ci può regalare.

Sono estremamente felice ed orgoglioso di avere Massimiliano al mio fianco e che sia lui a condurre EASY INVESTING, e non solo per l’amicizia e la collaborazione che ormai ci lega da anni.

Massimiliano si occupa di finanza aziendale da 20 anni e monitorare bilanci alla ricerca di problemi o opportunità è quello che fa quotidianamente avendo sulle spalle la responsabilità di un’attività da …. miliardi di euro di fatturato.

Se Fulvio Montipò (Presidente del Gruppo Interpump) gli ha affidato il controllo dei propri conti e il monitoraggio dello stato di salute dell’intero gruppo aziendale, ci sarà o no la competenza per guidarti alla scoperta dei segreti dell’ANALISI FONDAMENTALE?

SARAI GUIDATO DA UN TRAINER CHE SI OCCUPA DI BILANCI E ANALISI AZIENDALE COME SUA OCCUPAZIONE PRINCIPALE

Prima di passare alla descrizione del programma di EASY INVESTING, voglio ora darti un’idea di cosa possa significare investire sul lungo termine in aziende di qualità investigando le performance a 5 e 10 anni di alcune tra le aziende americane più note.

Considera questo studio come una semplice base di partenza di un ragionamento perché i titoli in questione non sono stati scelti con i criteri che imparerai durante EASY INVESTING, né per valutarne lo stato di salute o di competitività nel momento teorico del loro inserimento in portafoglio (maggio 2010 o maggio 2015), né tantomeno per verificare se in quel momento i titoli venissero quotati “a sconto” e fornissero quindi quel “margine di sicurezza” di cui ci parlano Warren Buffett e Benjamin Graham.

Sono stati scelti semplicemente sulla base di criteri di notorietà, alta capitalizzazione più un pizzico di ragionamento sul potenziale di trend o aziende emergenti.

In questo senso ho inserito in questo mini studio Garmin (GRMN) che, come forse sai, si occupa principalmente di navigatori satellitari e Tesla (TSLA) che è una delle aziende più chiacchierate di questi ultimi anni a causa del genio visionario (e talvolta folle) del suo fondatore Elon Musk.

In questo senso ho inserito in questo mini studio Garmin (GRMN) che, come forse sai, si occupa principalmente di navigatori satellitari e Tesla (TSLA) che è una delle aziende più chiacchierate di questi ultimi anni a causa del genio visionario (e talvolta folle) del suo fondatore Elon Musk.

Ho inserito anche un titolo petrolifero come Chevron (CVX) che, come facilmente comprensibile, vede la sua quotazione attuale e di conseguenza anche la propria performance fortemente penalizzata dal crollo della domanda mondiale di petrolio causata dalla crisi del Covid 19.

Qui è importante ragionare sul fatto che i problemi e la volatilità negativa sono fattori da mettere in conto se si investe in titoli finanziari sul lungo termine ma ti invito anche a fare le tue personali previsioni su cosa succederà al prezzo del greggio e dei titoli petroliferi nei prossimi mesi o anni … saliranno o scenderanno rispetto ai valori attuali?

Personalmente non ho molti dubbi al riguardo.

Prima di passare alla descrizione del programma di EASY INVESTING, voglio ora darti un’idea di cosa possa significare investire sul lungo termine in aziende di qualità investigando le performance a 5 e 10 anni di alcune tra le aziende americane più note.

Considera questo studio come una semplice base di partenza di un ragionamento perché i titoli in questione non sono stati scelti con i criteri che imparerai durante EASY INVESTING, né per valutarne lo stato di salute o di competitività nel momento teorico del loro inserimento in portafoglio (maggio 2010 o maggio 2015), né tantomeno per verificare se in quel momento i titoli venissero quotati “a sconto” e fornissero quindi quel “margine di sicurezza” di cui ci parlano Warren Buffett e Benjamin Graham.

Sono stati scelti semplicemente sulla base di criteri di notorietà, alta capitalizzazione più un pizzico di ragionamento sul potenziale di trend o aziende emergenti.

In questo senso ho inserito in questo mini studio Garmin (GRMN) che, come forse sai, si occupa principalmente di navigatori satellitari e Tesla (TSLA) che è una delle aziende più chiacchierate di questi ultimi anni a causa del genio visionario (e talvolta folle) del suo fondatore Elon Musk.

Ho inserito anche un titolo petrolifero come Chevron (CVX) che, come facilmente comprensibile, vede la sua quotazione attuale e di conseguenza anche la propria performance fortemente penalizzata dal crollo della domanda mondiale di petrolio causata dalla crisi del Covid 19.

Qui è importante ragionare sul fatto che i problemi e la volatilità negativa sono fattori da mettere in conto se si investe in titoli finanziari sul lungo termine ma ti invito anche a fare le tue personali previsioni su cosa succederà al prezzo del greggio e dei titoli petroliferi nei prossimi mesi o anni … saliranno o scenderanno rispetto ai valori attuali?

Personalmente non ho molti dubbi al riguardo.

ALLA RICERCA DEL GUADAGNO MANCATO

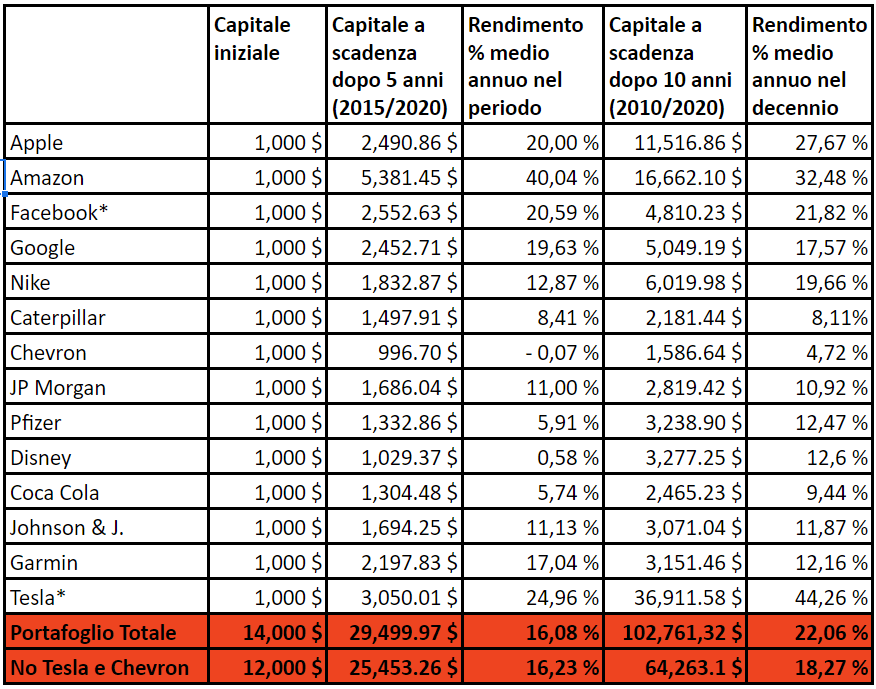

Ho realizzato la tabella seguente utilizzando il calcolatore automatico che puoi trovare QUA, inserendo come data di partenza il 4 maggio 2010 e il 4 maggio 2015 e come data finale il 1 maggio 2020.

Il capitale di investimento iniziale è sempre di 1.000 dollari americani su ogni singolo titolo e il ritorno sull’investimento (TOTAL RETURN) include il reinvestimento dei dividendi erogati nel periodo.

Come vedi, sull’arco temporale degli ultimi 5 anni questo nostro portafoglio improvvisato avrebbe portato il capitale iniziale più che a raddoppiarsi con un rendimento medio annuo del 16,08% mentre in 10 anni lo avremmo moltiplicato di oltre 7 volte (eh sì, se fai investing con competenza il LUNGO TERMINE ti favorisce non poco!) fornendoci un rendimento del 22,06% medio annuo.

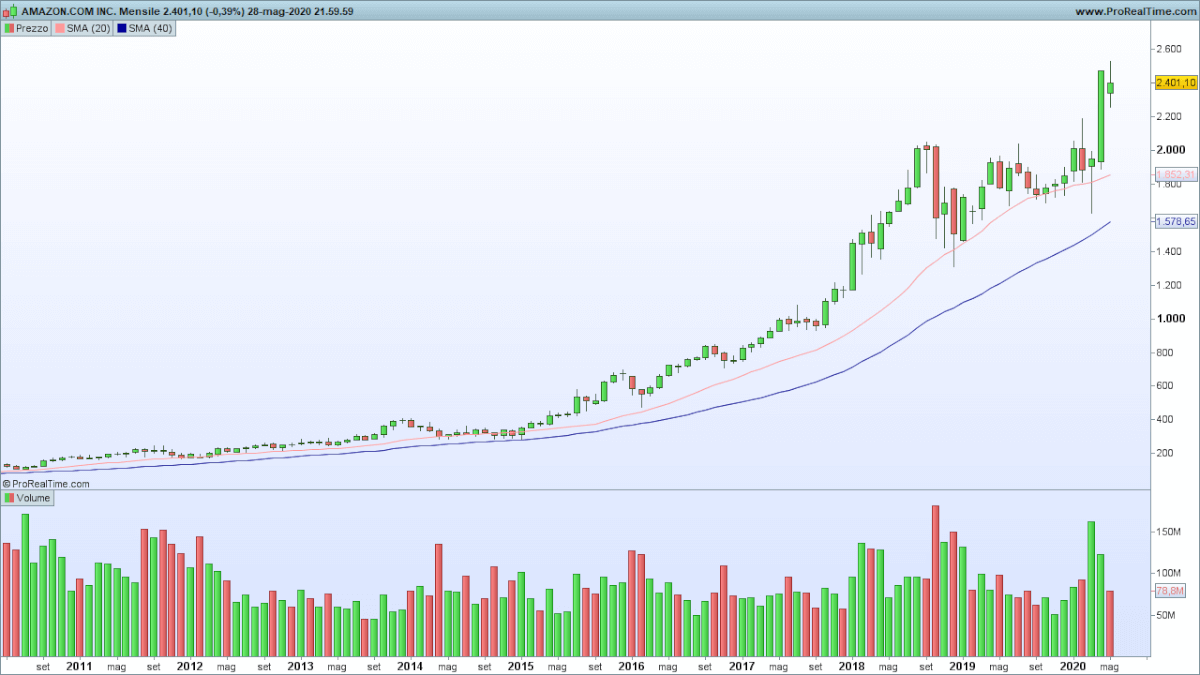

Grafico mensile azioni Amazon (AMZN) 2010 – 2020

Anche eliminando dal portafoglio il titolo di gran lunga più performante (Tesla) e quello meno performante (Chevron, comunque anche lui riportante un dignitoso 4,72% medio annuo sul lungo periodo), i risultati ottenibili sarebbero stati molto più che interessanti con una performance pressochè identica nel medio periodo (raddoppio del capitale e 16,23% medio annuo dal 2015 al 2020) e comunque notevole anche se meno spettacolare sul decennio (capitale moltiplicato di 5 volte e rendimento medio annuo del 18,27%).

INVESTIRE IN AZIENDE DI QUALITÀ PAGA SEMPRE

Ora, immagina te stesso con in mano la capacità e la competenza per saper selezionare questo tipo di aziende, costruire portafogli bilanciati, scegliere i migliori momenti di ingresso (eventualmente anche scaglionati in tempi diversi) ed infine saperli monitorare nel tempo inserendo di volta in volta nuovi candidati interessanti o alleggerendo o liquidando quelle azioni che non rientrano più nei criteri qualitativi che avrai scelto come più consoni per il tuo profilo di rischio/rendimento …

RIESCI A IMMAGINARE TIPO DI RISULTATI CHE OTTERRAI

FACENDO LAVORARE IL TUO DENARO IN QUESTO MODO?

Nota che, quando fai INVESTING, il lavoro è quasi tutto all’inizio, quando fai girare i tuoi screener (Massimiliano ti farà vedere come usare software gratuiti disponibili su internet per setacciare il mercato alla ricerca di titoli appetibili) ed infine stringi il cerchio completando le tue analisi.

Nota che, quando fai INVESTING, il lavoro è quasi tutto all’inizio, quando fai girare i tuoi screener (Massimiliano ti farà vedere come usare software gratuiti disponibili su internet per setacciare il mercato alla ricerca di titoli appetibili) ed infine stringi il cerchio completando le tue analisi.

Da lì in poi si tratta semplicemente di monitorare i titoli in attesa del “prezzo giusto” per poterli acquistare con un adeguato margine di sicurezza o, una volta entrati in portafoglio, per controllare che continuino nel tempo a rimanere nei parametri fondamentali che ti fanno sentire sicuro del tuo investimento.

Quando però dico che “il lavoro è quasi tutto all’inizio” voglio che tu comprenda come i parametri fondamentali di un’azienda non mutino molto frequentemente ma, anzi, tendano a solidificarsi nel tempo, ragion per cui il tempo da dedicare al monitoraggio dei tuoi titoli in portafoglio può definirsi nell’ordine di qualche decina di minuti … a trimestre!!

Nota che, quando fai INVESTING, il lavoro è quasi tutto all’inizio, quando fai girare i tuoi screener (Massimiliano ti farà vedere come usare software gratuiti disponibili su internet per setacciare il mercato alla ricerca di titoli appetibili) ed infine stringi il cerchio completando le tue analisi.

Da lì in poi si tratta semplicemente di monitorare i titoli in attesa del “prezzo giusto” per poterli acquistare con un adeguato margine di sicurezza o, una volta entrati in portafoglio, per controllare che continuino nel tempo a rimanere nei parametri fondamentali che ti fanno sentire sicuro del tuo investimento.

Quando però dico che “il lavoro è quasi tutto all’inizio” voglio che tu comprenda come i parametri fondamentali di un’azienda non mutino molto frequentemente ma, anzi, tendano a solidificarsi nel tempo, ragion per cui il tempo da dedicare al monitoraggio dei tuoi titoli in portafoglio può definirsi nell’ordine di qualche decina di minuti … a trimestre!!

POCHE OPERAZIONI MIRATE, COSTI E IMPEGNO TENDENTI ALLO ZERO

Se quindi l’operatività e la necessità di controllo di un trader è sempre molto stretta e ritmata, l’attività di un investitore è assolutamente tranquilla, statica, persino noiosa se vogliamo metterla in questi termini.

Se quindi l’operatività e la necessità di controllo di un trader è sempre molto stretta e ritmata, l’attività di un investitore è assolutamente tranquilla, statica, persino noiosa se vogliamo metterla in questi termini.

Un’operazione, una commissione minima di intermediazione nell’ordine di 2-3 dollari da pagare alla tua banca o al tuo broker e sei in posizione.

Che operatività successiva farai sul tuo titolo negli anni successivi?

In linea di massima … NIENTE.

Nessun costo aggiuntivo, nessuno stop loss da spostare (se ti fa sentire più tranquillo inserirlo ovviamente sei libero di farlo e di gestire la tua posizione con una logica da “position trader” ma, in linea di massima, chi fa investing non utilizza stop loss ma, anzi, occasionalmente media a ribasso), nessuna necessità di utilizzare piattaforme di trading super elaborate o di aprire conti con nuovi broker specializzati.

Per sviscerare ulteriormente questo punto: se già utilizzi per la tua attività di trading in azioni o opzioni un broker ultra performante come Interactive Brokers e lo vuoi usare anche per le tue posizioni da investitore fai benissimo a farlo e avrai le commissioni più basse del mercato (1-2 dollari ad operazione).

Se tuttavia sei agli inizi e non ti occupi anche di trading, puoi comprare e vendere le tue azioni praticamente con qualsiasi banca o broker italiano, da Fineco a Directa, da Banca Intesa alla tua banca preferita con la quale hai già rapporti consolidati.

Ti ritroverai quasi certamente addebitate commissioni molto più alte (fino a 10-20 dollari per operazione), il che percentualmente sembra un gran spreco di denaro ma, detta fuori dai denti, se alla fine ti ritrovi a costruire un portafoglio di 5 titoli investendoci in totale 10.000 € e dopo 5 anni i tuoi soldi sono diventati 20.000 €, capisci anche tu che se in totale hai speso 10 o 100 euro di commissioni non fa questa grande differenza!

COME È ORGANIZZATO IL CORSO

EASY INVESTING nasce dalla competenza ventennale di MASSIMILIANO TRAZZI su mia esplicita richiesta per poter permettere a tutti gli ex allievi di INTELLIGENZA FINANZIARIA ma anche a chi sta iniziando ad interessarsi solo ora al mondo degli investimenti finanziari di poter trarre vantaggio dell’incredibile abbondanza di opportunità di investimento disponibili sul mercato, sia da parte di aziende quotate che non quotate.

Il corso è stato sviluppato in un format interamente online fruibile in qualsiasi momento dalla comodità del tuo ufficio o della tua abitazione.

Nel riquadro qua sotto tutte le informazioni pratiche sul corso.

EASY INVESTING:

Guadagna e Investi Come Warren Buffett

EASY INVESTING è un corso totalmente online distribuito all’interno di un portale video protetto da un sofisticato sistema di controllo degli accessi.

Il corso si sviluppa in 27 moduli di durata variabile suddivisi tra video didattici, case histories e analisi su titoli reali, video tutorial applicativi su stock screener, software per l’analisi fondamentale etc.

Il corso comprende la possibilità di fare domande relativamente ad ogni contenuto ed interagire con il relatore per dubbi, chiarimenti e approfondimenti.

DOVE: video online in portale specifico

TRAINER: Massimiliano Trazzi e Roberto Pesce

IL CORSO COMPRENDE:

♦ Formazione in video con Massimiliano Trazzi e Roberto Pesce ♦

♦ Possibilità di fare domande e interagire con il relatore all’interno del portale ♦

♦ Analisi del CONTESTO COMPETITIVO e delle 5 FORZE DI PORTER (4 video e case study su “Coca Cola”) ♦

♦ BUSINESS E AZIENDE: ciclo di vita di un prodotto, beta e volatilità, aziende e quotazioni (4 video) ♦

♦ GUIDA alla comprensione e analisi dei BILANCI AZIENDALI: stato patrimoniale, conto economico, cash flow, dividendi, indicatori patrimoniali etc. (10 video) ♦

♦ ANALISI DEL SETTORE BANCARIO (nuovo contenuto 2021!) ♦

♦ FAIR VALUE: capire se e quando il “prezzo è giusto” (1 video) ♦

♦ VISIONE D’INSIEME: ricerca dati e informazioni, stock screening, analisi completa pre-investimento (6 video) ♦

♦ Software proprietario “INVESTING WIZARD” per l’utilizzo del know-how appreso ♦

♦ Estratto dalle slides del seminario ♦

NOTA BENE: EASY INVESTING è disponibile all’interno di un apposito portale online protetto da password con controllo degli accessi. In caso di accesso contemporaneo da IP diversi o da IP distanti geograficamente tra loro, l’accesso al portale sarà bandito per sempre e all’allievo in questione sarà proibito l’accesso a qualsiasi evento formativo futuro.

AL TERMINE DI“EASY INVESTING” SARAI IN GRADO DI:

A tutti gli effetti, EASY INVESTING è la tua migliore opportunità per poter apprendere i segreti dell’analisi fondamentale e saper analizzare efficacemente qualsiasi business od azienda, imparando direttamente da un’analista e manager finanziario di multinazionali con 20 anni di esperienza in questa attività.

A CHI SI RIVOLGE QUESTO CORSO

PERCHÉ DOVRESTI ISCRIVERTI

Beh, ne ho già parlato in altre occasioni ma, a costo di risultare noioso non posso evitare di ripetermi.

Di fronte a noi abbiamo due possibili scenari.

Il primo, molto favorevole, prevede che la “crisi Covid” che stiamo attraversando si risolva nel giro di pochi mesi e non lasci dietro di sé grandissimi strascichi ragion per cui si potrà tornare più o meno a vivere e lavorare come prima.

In questo scenario, imparare ad utilizzare l’analisi fondamentale e ad investire con successo ti sarà utile per far crescere il tuo patrimonio nel tempo e costruirti RENDITE PASSIVE grazie a cui potrai aumentare il tuo grado di libertà personale e ampliare la tua libertà di scelta su quando, quanto e come lavorare per il resto della tua vita.

Il secondo scenario, invece, parte da una consapevolezza che il COVID 19 ci dovrebbe aver messo in testa in forma chiara e forte.

MOLTE FORME TRADIZIONALI DI GENERAZIONE DI REDDITO SONO MINACCIATE E POTREBBERO RIMANERE TALI O TORNARE AD ESSERLO IN FUTURO

Ecco perché imparare ad investire e a “Far lavorare il tuo denaro per te” è diventato più importante che mai.

- Nello scenario positivo, quel reddito ti donerebbe LIBERTÀ.

- Nello scenario negativo potrebbe garantire la tua SOPRAVVIVENZA.

Cosa succederà in futuro nessuno lo sa, e chiunque dica il contrario e giochi a Nostradamus è un mistificatore o un sempliciotto superficiale

Io spero e mi auguro che da qui a qualche mese coronavirus possa essere completamente debellato e noi si possa tornare tranquillamente a riunirci, fare shopping in centri commerciali affollati, disporre del nostro tempo e dei nostri spostamenti come meglio crediamo, andare a mangiare fuori, visitare musei, andare ai concerti o a vedere una partita di calcio con altre 50.000 persone e, perché no, poter organizzare o partecipare a meravigliosi corsi ed eventi dal vivo.

MA SE QUESTO NON FOSSE PIÙ POSSIBILE O CONTINUASSE AD ESSERE INIBITO AD ONDATE PER MOLTI, MOLTI ANNI?

Capisci quello che ti sto dicendo?

La conclusione logica a cui dovresti essere già arrivato è questa.

DEVI METTERTI NELLA CONDIZIONE DI POTER PRODURRE PIÙ REDDITO POSSIBILE ANCHE “DA CASA” E DI SAPER FAR LAVORARE IL TUO DENARO PER TE

Mettersi nella condizione di poter produrre reddito anche da casa o senza necessità di spostarsi e incontrare altre persone gente diventa oggi più importante che mai.

EASY INVESTING È LA TUA OPPORTUNITÀ

Ovviamente e per fortuna non è l’unica ma è un’opportunità importante, estremamente accessibile su cui INVESTIRE OGGI per poterne ricavare profitti da domani in avanti e per tutto il resto della nostra vita.

Oltretutto ti ricordo che, mentre il lavoro tradizionale è tassato pesantemente ed ostacolato da mille forme di burocrazia e costi di ogni genere, guadagnare da un’attività di INVESTING è qualcosa che puoi fare da qualsiasi posto al mondo, senza bisogno di spostarti o “assembrarti” con nessuno (scusa la battuta ma, ahinoi, di questi tempi “assembramento” sembra diventato il cugino appena meno cruento di “minaccia terrorista”).

Per guadagnare facendo INVESTING ti servono soltanto:

- Un computer di costo e potenza anche modesti

- Una connessione internet

- Un conto con una banca od un broker qualsiasi

- Un minimo di capitale (volendo anche solo 1.000 € anche se è chiaro che più capitale hai da investire e più potrai guadagnare fin da subito)

E, ciliegina sulla torta …

PAGHI SOLO IL 26% DI TASSE SULLE PLUSVALENZE E

SOLO QUANDO DISINVESTI!

No Inps, no Irpef, no Irap, no Ires, no IVA, no tassa sulla spazzatura.

Nada de nada.

Paghi solo il 26% indipendentemente dal fatto che il tuo profitto siano 100 € o un milione di euro!!

QUANTO VALE IL CORSO?

Tralasciando di mettere a verbale le innumerevoli ore di studio e di formazione ed i relativi costi accumulati da Massimiliano Trazzi e dal sottoscritto nei nostri oltre 50 anni cumulati di esperienza, il valore di un corso come EASY INVESTING ovviamente non deriva dalle ore di formazione che eroga o dal numero di slides o di esercitazioni che contiene.

IL SUO VALORE DERIVA DA QUANTO POTRAI GUADAGNARE GRAZIE A QUESTA CONOSCENZA

Ricordandoti che grazie alle strategie che apprenderai durante EASY INVESTING andrai a selezionare le aziende ed i business più interessanti e li acquisterai solo nei momenti più favorevoli, per ragioni di semplicità prendiamo tuttavia a prestito il risultato medio del portafoglio simulato che hai visto più in alto nella pagina e, per ragionarla in maniera ancora più conservativa, prendiamo quello in cui ho tolto il titolo con la performance migliore (Tesla).

Al netto di queste penalizzazioni e ricordandoci che si tratta di una proiezione di numeri ipotetici, rimane comunque a verbale un lusinghiero

RENDIMENTO DEL 18,27% MEDIO ANNUO

Immaginando di applicarlo ad un capitale iniziale di 10.000 €, a cui aggiungere ogni anno 2.000 € di risparmio aggiuntivo, questo ti porterebbe ad avere:

- Dopo 5 anni un controvalore di 35.525 € (17.525 € di plusvalenza totale)

- Dopo 10 anni un controvalore di 99.220 € (71.220 € di plusvalenza totale)

- Dopo 15 anni un controvalore di 246.613 € (208.613 € di plusvalenza totale)

- Dopo 20 anni un controvalore di 587.689 € (539.689 € di plusvalenza totale)

Se vuoi divertirti a fare le tue simulazioni modificando la mia per difetto o per eccesso ed applicandola ai tuoi capitali reali, puoi sbizzarrirti quando vuoi facendole da QUA.

In un modo o nell’altro, qualsiasi siano i tuoi numeri e le tue simulazioni, una conclusione emerge forte e chiara: IL KNOW-HOW DI EASY INVESTING NON HA PREZZO.

QUANTO COSTA IL CORSO?

Per tua fortuna, né io né Massimiliano abbiamo pensato di agganciare il costo di EASY INVESTING ai guadagni ottenibili con questa conoscenza, né tantomeno ai decenni di impegno necessari per metterlo assieme e sintetizzarlo nella maniera più pratica ed efficace possibile.

L’intento è quello di fornire l’accesso a questo know-how di altissima qualità a più persone possibili così da permettere a chiunque di avere uno strumento formidabile per la crescita del proprio patrimonio, immediatamente utilizzabile dalla comodità della propria abitazione.

LA QUOTA DI PARTECIPAZIONE STANDARD È DI 1.497 € + iva

PROMOZIONE “SPECIALE COMMUNITY” = 997 € + iva !

NOTA BENE: se hai a disposizione un BUONO SCONTO, puoi inserirlo nella pagina di inserimento dei tuoi dati personali dopo aver cliccato sul pulsante di iscrizione prima di procedere al pagamento.

Le iscrizioni a EASY INVESTING rimangono tipicamente CHIUSE per permetterci di rimanere concentrati sulla didattica degli allievi e vengono riaperte in poche occasioni durante il corso dell’anno, tipicamente all’interno di una PROMOZIONE e con conseguente rilascio di un BUONO SCONTO da applicare alla quota di partecipazione.

In caso fossero chiuse, rimani comunque iscritto alla nostra mailing list e riceverai notizia per tempo della riapertura delle iscrizioni.

Se quindi la tua iscrizione al corso dovesse attendere non disperare perchè, in occasione della riapertura, cercheremo di agevolare al massimo le nuove partecipazioni dato il momento storico così particolare in cui non è mai stato così importante sviluppare la capacità di saper far lavorare il tuo denaro per te.

Per dirla con le parole dello stesso Warren Buffett …

RICORDA: NON È UN COSTO MA UN INVESTIMENTO

Te lo dico da buon genovese con la sindrome del “braccino corto” da cui ho tuttavia imparato ad affrancarmi con il passare degli anni.

Ragionare sulla formazione in termini di costi è sempre un errore grave, a maggior ragione se si tratta di formazione in area denaro, trading o investing.

Se non credi che partecipare a EASY INVESTING ti permetterà di ottenere i risultati desiderati, beh allora è molto evidente che

NON DOVRESTI PARTECIPARE AL CORSO

EASY INVESTING è un corso che si paga da solo, in maniera esponenziale a seconda della tua potenzialità di investimento attuale.

Applicarlo non ti richiederà costi ulteriori, né complicazioni tecnologiche e acquisirai un know-how eterno, lo stesso che Warren Buffett utilizza con successo da 60 anni a questa parte e che gli ha permesso di diventare l’uomo più ricco del mondo (ok, ora è solo al terzo posto, lo so, ma Jeff Bezos con Amazon ha creato un business planetario davvero pazzesco!).

Alla luce di tutto questo direi che diventi una pura e semplice questione di fiducia, certamente sulla mia reputazione e credibilità ma anche e soprattutto su quella che hai in te stesso e sui risultati che potrai ottenere dalla conclusione del corso e per tutto il resto della tua vita.

Se credi che quello che io stesso, Massimiliano Trazzi, Warren Buffett e migliaia di altri investitori stanno ottenendo da decenni a questa parte sia da te acquisibile e applicabile, allora l’indicazione che posso darti rimane una ed una soltanto.

AGISCI SUBITO E ISCRIVITI AL CORSO

NOTA BENE: se hai a disposizione un BUONO SCONTO, puoi inserirlo nella pagina di inserimento dei tuoi dati personali dopo aver cliccato sul pulsante di iscrizione prima di procedere al pagamento.

Siamo in conclusione e, arrivati a questo punto, direi davvero di averti fornito ogni informazione necessaria per permetterti di comprendere quale grandissima opportunità possa essere per te partecipare al corso EASY INVESTING e poterti rendere indipendente nella costruzione del tuo patrimonio tramite un’attività mirata di investing basata su strategie super solide di analisi fondamentale.

Mi auguro di averti tra i nostri allievi e che tu abbia voglia di lasciarti guidare dalla grande esperienza di MASSIMILIANO TRAZZI nell’identificare e valutare business e aziende profittevoli a prezzi convenienti.

Da parte mia, come sempre, un grazie per l’attenzione che mi hai prestato e per la fiducia che vorrai darci aderendo a questo nuovo percorso formativo.

Un augurio di buona giornata e … ci vediamo all’interno del corso!

PS: TI SERVONO MAGGIORI INFORMAZIONI?

Se vuoi avere ulteriori approfondimenti, per favore scrivi un’email col seguente form di contatti:

[caldera_form id=”CF59d20a7a31006″]