Nell’ultimo articolo ho presentato i dati della “Sporca Dozzina”, ossia del perchè nel periodo 2000-2012 i risparmiatori ed investitori di lungo termine siano pressochè inevitabilmente in perdita, tanto più se hanno investito seguendo i consigli e investendo nei prodotti bancari del risparmio gestito.

Nell’ultimo articolo ho presentato i dati della “Sporca Dozzina”, ossia del perchè nel periodo 2000-2012 i risparmiatori ed investitori di lungo termine siano pressochè inevitabilmente in perdita, tanto più se hanno investito seguendo i consigli e investendo nei prodotti bancari del risparmio gestito.

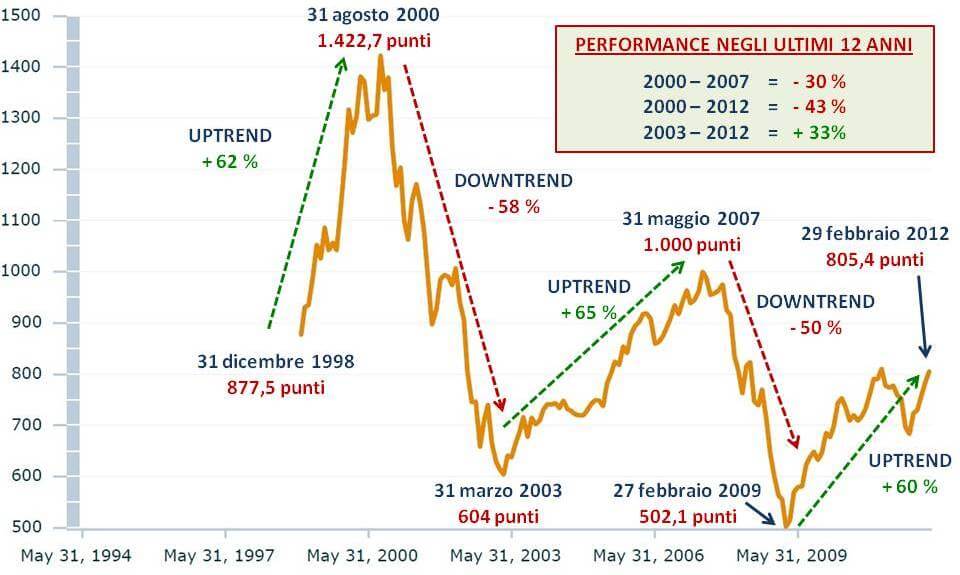

Abbiamo visto i dati espressi dal grafico dell’indice MSCI WORLD relativo ai mercati azionari mondiali (paesi industrializzati) espresso nella propria visione classica in dollari americani (USD), CLICCA QUA se hai perso la prima parte di questo ragionamento e i dati relativi.

Guardiamo però adesso la questione da un altro punto di vista ossia da quello dell’investitore italiano che ha comperato magari Fondi Comuni di Investimento o altri prodotti di investimento ugualmente riferiti al mercato azionario mondiale ma naturalmente quotati in euro.

Il secondo grafico riprodotto qua sotto è in effetti lo stesso dell’articolo precedente, con inizio nel 1998 anzichè nel 1994 (dati precedenti in euro non disponibili), ma soprattutto contenente l’effetto combinato delle variazioni dei titoli dell’MSCI WORLD sommato all’effetto del cambio euro-dollaro.

Per capirci bene, noi italiani compriamo in euro (in lire prima del 2002) ma immediatamente dopo l’acquisto di Fondi Comuni o altri prodotti di investimento bancari, il nostro denaro viene convertito in dollari USA e altre valute secondarie per acquistare le azioni sottostanti. All’atto pratico quindi, nonostante i sottostanti da noi detenuti abbiano una performance più o meno positiva (quella mostrata nel grafico del post precedente), l’effetto sui nostri titoli risente del cambio euro-dollaro beneficiandone se il dollaro si apprezza successivamente al nostro acquisto e subendo invece una diminuzione di valore se il dollaro si deprezza.

Vediamo quindi assieme nel grafico sottostante (lo stesso MSCI WORLD ma espresso in euro) come l’effetto del cambio abbia decisamente peggiorato la già non esaltante performance registrata dai mercati durante la “Sporca Dozzina”.

Come si può facilmente notare, i mercati ovviamente riportano gli stessi trend e pivot point quasi concidenti a quanto visto nel grafico in USD ma le cose iniziano decisamente a peggiorare a partire dalla fine del 2001 quando la FED (la Banca Centrale USA) inizia a svalutare pesantemente il dollaro rispetto all’euro, ufficialmente per far ripartire l’economia USA dopo la crisi causata dallo scoppio della bolla della New Economy e dallo shock degli attentati dell’11 settembre 2001.

Dico “ufficialmente” perchè in tempi non sospetti mi fu riferita una diatriba tra le autorità USA e Europee relativa alla richiesta da parte americana di far fronte comune rispetto alla minacciosa concorrenza della Cina che stava sempre più avanzando e che stava creando non pochi problemi alla bilancia commerciale statunitense. Sempre secondo la stessa fonte non ufficiale, l’Europa se ne lavò le mani ritenendolo un problema non loro al che gli USA risposero minacciando di svalutare pesantemente il dollaro per la serie “vedremo poi di chi diventerà il problema”. Questo paragrafo naturalmente presenta parte di una versione dei fatti non ufficiale e mai confermata però … se guardiamo a cosa è successo negli ultimi anni nel Mondo, in Cina, in USA e in Europa beh … lascio a te che mi leggi riflettere su quanto la si possa ritenere più o meno attendibile.

Tornando ai fatti, sul grafico vediamo l’effetto della svalutazione del dollaro sugli investimenti degli italiani solo parzialmente nella prima fase ribassista (-58% in euro contro – 51% in dollari) ma ne vediamo pienamente l’effetto nel successivo trend a rialzo (solo +65% in euro contro il +117% in dollari, si noti come mentre il pivot massimo del 2007 in dollari aveva anche se di poco superato il massimo storico precedente del 2000, nella versione in euro siamo invece rimasti assolutamente lontani da quei livelli!).

Dal 2007 in poi l’effetto valuta si è fortemente ridimensionato ma sotto tanti aspetti ormai il … danno era compiuto.

Per chi ha partecipato ai miei corsi o conosce l’analisi tecnica si noti anche come se il grafico in dollari evidenzia sostanzialmente la “Sporca Dozzina” come un ampio trend laterale, la versione in euro è, almeno per il momento, un’evidente fase 4 (downtrend) con massimi e minimi decrescenti (il minimo del 2009 in euro è calante mentre quello in dollari era laterale).

Non è ovviamente estranea a questo scenario la grande differenza di impostazione e comportamento tra le due grandi Banche Centrali (la FED USA e la BCE Europea), quantomeno fino al recente avvento di Mario Draghi che sembra avere tutto un altro piglio e atteggiamento rispetto ai suoi poco illustri predecessori, nè la grande contraddizione dell’euro di cui stiamo sperimentando proprio in questi mesi l’apice della difficoltà.

Se come me ti appassioni nel trovare le spiegazioni alle cose, potrai probabilmente aver trovato interessante tutto questo ragionamento e il confronto tra i due grafici (fammi magari avere un tuo parere o una tua opinione lasciando un COMMENTO in calce all’articolo) che quantomeno ti fornisce una spiegazione del perchè se hai investimenti in prodotti bancari effettuati durante la “Sporca Dozzina” sarai quasi inevitabilmente in perdita.

Certo, se volessimo discutere di questo con il nostro consulente bancario o promotore di fiducia ci sentiremmo probabilmente rispondere che: “E’ tutto vero e sacrosanto, questi grafici ti dimostrano che noi abbiamo fatto il nostro lavoro al meglio e hai solo avuto sfortuna, chi poteva prevedere nel 2000 che i mercati non sarebbero più saliti e che il dollaro si sarebbe svalutato così tanto? In ogni caso, se hai denaro da investire questo è davvero un momento otti mo perchè i mercati comunque salgono sempre nel lungo termine e l’euro prima o poi si rivaluterà sul dollaro per cui …”

mo perchè i mercati comunque salgono sempre nel lungo termine e l’euro prima o poi si rivaluterà sul dollaro per cui …”

Come immaginerai non sono ovviamente d’accordo con l’assunto precedente perchè se volessi affidarmi alla fortuna per far rendere i miei risparmi mi basterebbe puntare sul rosso o sul nero della roulette e incrociare le dita, sarò un utopista ma da chi investe denaro altrui per mestiere mi aspetterei qualcosa di più.

Se poi è vero come è vero che qualsiasi mio allievo dei corsi [workshop_what what=”488″ color=”navy”] – prossima edizione il [workshop_when what=”488″ color=”black”] a [workshop_where what=”488″ color=”black”] – o [workshop_what what=”490″ color=”navy”] – prossima edizione il [workshop_when what=”490″ color=”black”] a [workshop_where what=”490″ color=”black”] dopo solo qualche ora di formazione con me basata su conoscenze di analisi tecnica riesce a leggere con grande facilità le inversioni dei macro trend (e lo stesso know-how lo si può applicare tanto sui grafici dei mercati azionari quanto su quelli del Forex che riproducono i cross di cambio tra le valute), ecco che la foglia di fico del “non potevamo saperlo” crolla miseramente.

La verità a mio parere è un’altra ossia che le stesse banche come non preparavano adeguatamente il proprio personale sui trend finanziari negli anni ’70 (ma la gente guadagnava lo stesso con i BOT), così non li preparavano negli anni ’90 (ma investendo in azioni su quei mercati così rialzisti tutti guadagnavano comunque) e così hanno continuato a non prepararli fino ad oggi. Peccato però che, come abbiamo visto, la musica è cambiata e la partita è diventata assai più complessa per essere risolta con le stesse (non) strategie degli anni ’90 o affermando che “tanto sul lungo termine sale sempre tutto”.

In effetti sarebbe interessante farsi spiegare con precisione cosa intendono le banche con “lungo termine” ma anche cosa dicono al Sig. Rossi che nel 2000 pensava che 8-10-12 anni fossero già un “lungo termine” e oggi si vede il suo portafoglio pesantemente in perdita proprio quando ha magari bisogno di disinvestire perchè è giunto per lui il momento di andare in pensione oppure suo figlio deve sposarsi o per qualsiasi altra necessità.

Lasciando irrisolta la questione del povero Sig. Rossi e dei suoi investimenti in perdita e smettendola così di sparare sulla Croce Rossa, vorrei trarre due conclusioni da tutto questo ragionamento, la prima delle quali dovrebbe in realtà esserti ormai chiara e cioè che, con i mercati instabili e incerti come in questo periodo (e non si vedono francamente a breve clamorosi segni di stabilizzazione e miglioramento), e quantomeno fino a quando le banche non decideranno di evolvere il proprio modello di business e passare ad erogare vera consulenza invece di limitarsi a fare i piazzisti di minestroni finanziari, investire con cieca fiducia fidandoti dei loro consigli e sperando per il meglio è una strategia assolutamente rischiosa e fallimentare.

Tutto sommato, lasciare i soldi “nel materasso” sarebbe già migliorativo piuttosto che vederli deprezzare abbandonandoli casualmente alle maree dei mercati, in realtà uno strumento semplice come i “Conti di Deposito” ti darebbe comunque un rendimento fisso garantito ancorchè modesto con cui quantomeno contrastare l’inflazione.

Sempre tornando al grafico di cui sopra, vorrei farti notare come anche chi avesse acquistato sul punto di minimo del 2003 (il più favorevole andando indietro di qualche anno), ad oggi starebbe guadagnando un modesto + 33% che detta così non sembra nemmeno male ma che si rivela per quel poco che è se calcoli che si tratta di un misero 3,24% medio annuo composto, appena sopra l’inflazione ufficiale e praticamente quanto avresti guadagnato con i suddetti Conti di Deposito senza però prenderti alcun rischio nè stress da volatilità.

Alla luce di questi numeri, un’idea più funzionale e che ti permetterebbe di spuntare qualche punto annuo in più pur rimanendo su investimenti assai poco volatili, poco rischiosi e da gestire passivamente (ossia senza dedicarvi grande attenzione nè mettendo in campo chissà quale competen za) può essere quella di costruire un portafoglio OBBLIGAZIONARIO, magari sufficientemente diversificato tra Titoli di Stato e Obbligazioni Corporate e su varie scadenze temporali oltre che utilizzando diversi strumenti tali per cui potresti equilibrarlo efficacemente tra sicurezza e rendimento.

za) può essere quella di costruire un portafoglio OBBLIGAZIONARIO, magari sufficientemente diversificato tra Titoli di Stato e Obbligazioni Corporate e su varie scadenze temporali oltre che utilizzando diversi strumenti tali per cui potresti equilibrarlo efficacemente tra sicurezza e rendimento.

Ti farà piacere sapere che a breve l’ambito obbligazionario diventerà maggiore oggetto di cura da parte mia e che, assieme ad un partner di elevato valore e professionalità, proporremo a breve un seminario one day che metta ogni partecipante in grado di costruirsi da solo un portafoglio efficiente come quello sopra appena accennato e allo stesso tempo pensiamo di supportare il corso con una newsletter successiva che indichi direttamente i titoli da acquistare, come e quando farlo. Fammi magari sapere cosa pensi di questa iniziativa LASCIANDO UN COMMENTO e rimani sintonizzato perchè erogherò presto maggiori informazioni su questo argomento.

Tornando invece ai mercati azionari che sono invece quelli che ti possono permettere maggiori rendimenti e ritorni annui superiori al 10%, l’unica conclusione che mi sento di poter sposare su scenari così incerti e volatili come gli attuali è quella di abbandonare definitivamente chimere da “cassettista statico” e rassegnarsi a dover dedicare attenzione e competenza alla ricerca di “TIMING” e di un’accurata selezione di titoli (azioni e/o ETF) su cui muoversi con approcci di POSITION TRADING più che di INVESTING.

Questo ovviamente significa per te la necessità di formarti e addestrarti nel saper leggere i mercati ed i trend, e già sai che la mia offerta formativa con i corsi [workshop_what what=”488″ color=”navy”] – e [workshop_what what=”494″ color=”navy”] è disponibile proprio per questo scopo.

Considera che operare sui mercati azionari con logica di competenza e attenzione significa sicuramente dover dedicare un maggiore impegno (più o meno 1 ora di tempo o poco più ogni settimana all’interno del week-end) ma i risultati che potresti ricavarne potrebbero essere molto interessanti.

Usare del “TIMING” con strategia di POSITION TRADING significa, operando sempre sul grafico precedente, poter guadagnare da TUTTI I TREND che ho evidenziato, sia  da quelli a rialzo che a ribasso(ti ricordo che con un ETF puoi operare sia LONG che SHORT ossia guadagnando dai ribassi dei mercati), fai da solo due conti e vedi cosa potrebbe significare.

da quelli a rialzo che a ribasso(ti ricordo che con un ETF puoi operare sia LONG che SHORT ossia guadagnando dai ribassi dei mercati), fai da solo due conti e vedi cosa potrebbe significare.

D’altro canto, non siamo obbligati dal medico a diversificare globalmente investendo sull’MSCI WORLD ma potremmo costruire un portafoglio che cerchi di catturare i titoli più interessanti del periodo preso in esame (APPLE tanto per fare solo il nome più scontato in questi anni) e, tramite gli ETF, i settori merceologici o i mercati locali che offrono le alternative più redditizie, ad esempio negli ultimi anni i PAESI EMERGENTI, la famigerata Cina, il Brasile e l’India in primis ma anche molti altri.

Insomma, la “Sporca Dozzina” ce la sta mettendo davvero tutta per far soccombere noi poveri risparmiatori italiani ma possiamo anche reagire e restituire pan per focaccia!!!

Alla Vittoria quindi e … buoni investimenti !!!

Roberto Pesce

13 anni fa

Ciao Roberto,

I due articoli sulla “Sporca dozzina” sono molto interessanti. Mi piacerebbe fare lo stesso ragionamento, se trovo i dati, con il cambio USD / CHF per gli investitori svizzeri sullo stesso periodo.

Aspetto con vivo interesse il seminario “one day” sull’asset delle obbligazioni che come diversificazione trovo quasi un “must” per ogni investitore con orizzonte temporale ancora medio-lungo in vista magari della pensione (rendimento/sicurezza).

Grazie e a presto!

Ivano

13 anni fa

Quoto Ivano:

”

Aspetto con vivo interesse il seminario “one day” sull’asset delle obbligazioni.

”

Andrea

13 anni fa

Caro Roberto,

L’idea di proporre un seminario su come costruire un portafoglio obbligazionario efficiente mi sembra ottima.

Ho già seguito il tuo corso Investire in azioni ed ETF e l’ho trovato molto utile e pratico (ho investito una piccola somma in azioni ed ETF e usando i tuoi metodi e consigli ho ottenuto un rendimento complessivo di quasi il 100% in due anni e mezzo pur non essendo stato molto diligente all’inizio).

Ciao,

Max

13 anni fa

Fa piacere vedere che le nuove idee incontrano il vostro gradimento e super complimenti Max per l’eccellente risultato !!!

Ora devi solo applicare quanto hai già verificato che funziona su una scala più ampia, continua così!

Roberto

13 anni fa

Roberto,

è la prima volta che leggo l’applicabilità del Know-how da te appreso sul mercato forex. Confermi? Geronimo sarà aggiornato a tale esigenza?

13 anni fa

Beh Enzo, il know-how relativo ai trend è applicabile a qualsiasi cosa sia quotata e riproducibile in un grafico, quindi anche sul Forex. Geronimo, almeno per il momento, non sarà attivato anche sul Forex in quanto per adesso non è un mercato che curo particolarmente. In verità ci stiamo studiando da un pò ma non sarà cosa da un giorno all’altro.

Ciao, Roberto

13 anni fa

Mamma mia dopo il 2001 ho perso tanto… ma tanto…

Ovviamente mi hanno consigliato di restare e così ho fatto.

E’ sembrato che stessero migliorando le cose, infatti negli anni avvenire c’è stato qualche miglioramento.

Dopo è arrivato il 2008…

Ah nel frattempo c’è stata anche l’Argentina (e lì ho perso qualche millata… :-/ )

13 anni fa

Roberto,

tu insisti sempre sul concetto di formazione e conoscenza del mercato finanziario ma a quando una versione on-line del tuo corso “Investire in azioni ed etf”?

Ciao

Pasquale

13 anni fa

Hai ragione Pasquale, è una cosa che ho in mente di fare, spero presto ma non mi sbilancio su una data perchè ho tanti progetti e molto lavoro in cantiere e ogni nuova iniziativa ha bisogno di cura se si vuole che gli standard siano all’altezza.

Rimani comunque iscritto alla mailing list e ne sarai informato per tempo.

Roberto

13 anni fa

Ciao Roberto,

anch’io ritengo estremamente utile un seminario sulla costruzione di un portafoglio obbligazionario efficiente (titoli di stato e corporate).

A presto!