Le strategie e le tattiche operative nel trading sono tante e tali che non basterebbe un anno di articoli per analizzarne dettagli, approfondimenti, casistiche ed alchimie di sorta, anche perché, quello che può “funzionare” molto bene per un trader, potrebbe essere meno vincente per un altro.

E’ anche da considerare il fatto che, oltre ad esserci innumerevoli stili ed approcci, una certa fetta di successo proviene dall’esercizio e dall’esperienza sul campo che permette di affinare e correggere il proprio piano d’azione, in stretta relazione ai profit – per ripeterli – e ai loss – per evitarli.

Detto ciò, è altrettanto vero che vi è un passaggio obbligato, una sorta di fattor comune per tutti gli operatori – professionisti o meno, ancorché formati – che seguono l’analisi tecnica, ed è lo studio degli indici del mercato di riferimento alla propria operatività, quello che in molti libri del settore viene definita: “La Verità dei Grafici”.

La definizione “Verità” – parola molto forte in finanza… e non solo – nasce dal fatto che gli analisti credono che qualsiasi elemento connesso direttamente o indirettamente ad un determinato titolo, merce o valuta quotata sul mercato, sia riflesso nel suo prezzo e quindi rappresentato e rappresentabile, attraverso un grafico (candele giapponesi, barre, linea continua, etc).

Una “Verità” non fine a sé stessa, ma strumento col quale si definisce la direzione più probabile del mercato (azionario, valutario, materie prime etc) per determinarne concrete scelte operative.

Si, ma quali grafici guardare?

In prima battuta l’indice del mercato dove noi intendiamo operare, che se tradassimo sul comparto azionario italiano sarà il FTSE MIB, il DAX per la Germania , lo SMI per la Svizzera etc. ma immediatamente dopo, è assai consigliabile valutare i grafici degli indici di oltre Oceano (Atlantico). Tanto per capirci, anche per chi non ha grande dimestichezza con il trading, avrà sentito molte volte in televisione, il commento tecnico di “Piazza Affari” in relazione all’apertura dei futures USA, e come quest’ultimo dato sia in grado di modificare sensibilmente l’andamento della nostra Borsa o quelle dell’Europa intera.

L’importanza di questa analisi, nasce dal fatto che “sapere dove tira il vento” aiuta moltissimo nell’individuazione della strategia operativa da porre in essere (Long o Short), in un mercato rialzista sarà ad esempio molto più facile trovare titoli con pattern puliti che salgono e che hanno grandi possibilità che proseguano la loro corsa verso l’alto e non l’esatto contrario, e questo “in soldoni” significa favorire considerevolmente le condizioni di guadagno.

Non è infatti nato a caso il celebre detto: “Trend is your Friend”!

Per inciso – a scanso di equivoci – vorrei sottolineare il fatto che in ogni giornata di contrattazione e in ogni borsa del mondo, a prescindere dal trend dell’indice di riferimento vi saranno titoli che saliranno e scenderanno sensibilmente.

Identificati i grafici da osservare, propedeutici all’analisi del grafico del singolo titolo – bisogna parallelamente determinarne il time frame.

Molte volte in questo blog si è parlato di quanto in borsa sia importante il “timing” ed anche in questo articolo vorrei sottolineare come la preventiva definizione del proprio orientamento operativo sia assolutamente fondamentale, occorre ossia chiarire se la nostra operatività riguarderà il medio-lungo periodo (Position – Core trading), il breve periodo (Swing trading) o addirittura il brevissimo termine (Day trading).

In relazione a questa scelta, oltre ad altri fattori organizzativi e di gestione che non affronto in questa sede, si dovranno analizzare e quindi visualizzare grafici molto diversi tra loro, nonostante lo strumento finanziario sia lo stesso.

Vediamo un esempio.

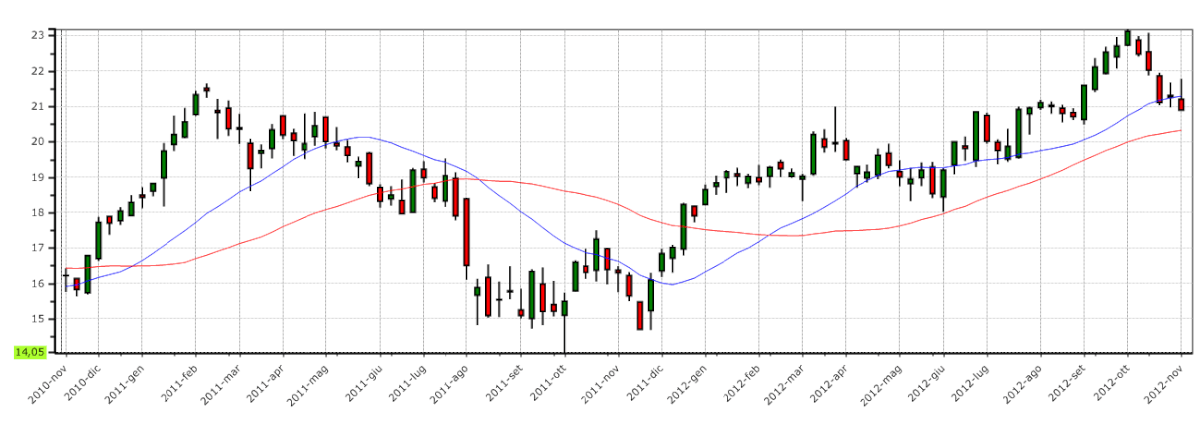

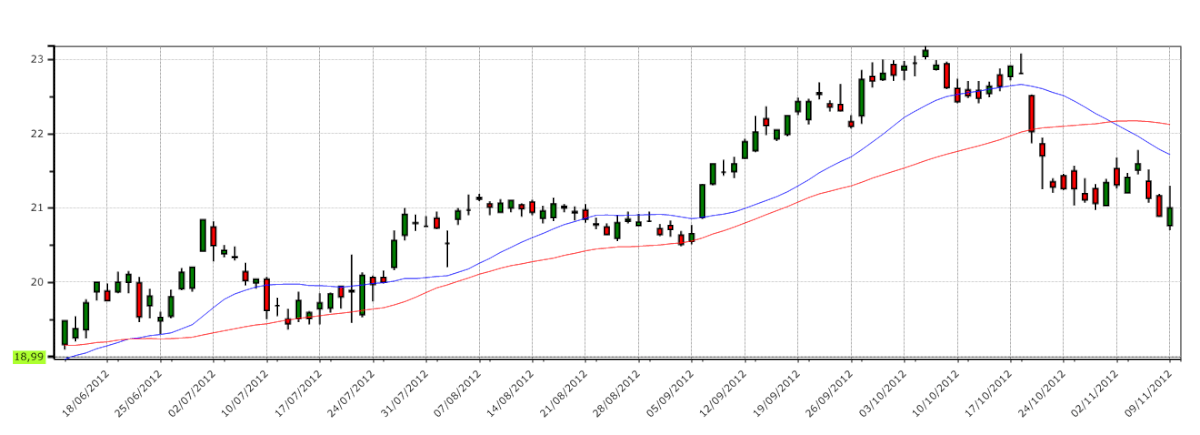

Da questi primi due grafici si può vedere come lo stesso titolo, la multinazionale statunitense General Electric fondata da Edison nel 1892, analizzato in un arco temporale di 2 anni con candele settimanali sia tecnicamente in fase rialzista mentre nel time frame inferiore sia in fase ribassista.

Per intenderci, potrebbe addirittura verificarsi questa situazione paradossale: due trader che operano nello stesso momento, uno che compra e l’altro che “shorta”, magari anche ad un ipotetico identico prezzo, la stessa quantità dello stesso titolo (in questo caso GE) e potrebbero tranquillamente guadagnare entrambi!!!

Nonostante sembri un paradosso ma sono tutti e due “dalla parte giusta” ed è questo il motivo per cui diventa fondamentale sapere con quale “tempistica” vogliamo operare, ossia per non trovarci dalla “parte sbagliata!”.

E’ chiaro che c’è un piccolo segreto in questo “paradosso”, ma ti assicuro che lo potrai conoscere frequentando il corso [workshop_what what=”490″ color=”navy”] (il [workshop_when what=”490″ color=”black”] a [workshop_where what=”490″ color=”black”]) e ti assicuro che non sarà l’unica scoperta eccezionale che farai!

Fatta questa ulteriore riflessione sul “timing”, mi dirigo all’analisi dei grafici degli indici dei mercati italiani ed USA, ossia il FTSE MIB, l’S&P 500 ed il NASDAQ Composite valutati per un approccio sia in core trading (2 anni con candele settimanali ) che in swing trading (6 mesi con candele giornaliere).

Sotto ogni immagine riporto un breve commento operativo (loo strumento utilizzato per la visualizzazione dei grafici è il super efficiente GERONIMO TRADING MANAGER, i dati si riferiscono alla chiusura di venerdì 9 novembre.

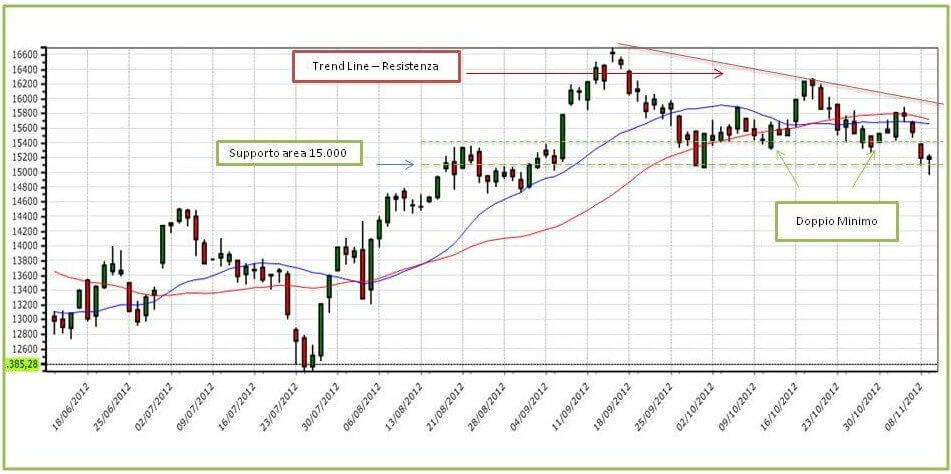

Il FTSE MIB su base settimanale si trova all’interno di un canale laterale da circa un anno, con supporto in area 13.000 punti , testato con un doppio minimo nei mesi di giugno ed agosto – segnale di inversione rialzista – e resistenza in area 17.000 punti, che l’ultimo massimo non è riuscito a raggiungere – primo segnale ribassista – si osservi come la linea dei 16.200 punti nei mesi di febbraio/aprile sia servita come supporto per quella base, ed oggi funga, in senso diametralmente opposto, come resistenza – secondo segnale ribassista – La rottura verso il basso dei 15.000, ha un primo step intorno ai 14.300 ed un secondo ai 13.000. Contrariamente verso il rialzo, deve bucare area 16.000 e chiudere sopra questa soglia, con il primo target a 17.000.

Guardando lo stesso FTSE MIB su base giornaliera, notiamo invece massimi decrescenti e la violazione verso il basso del supporto creato con il doppio minimo in area 15.300 punti che disegnano una quadro ribassista piuttosto ben delineato, per quanto l’ultima candela, dopo essersi fermata in area 15.000 – già utilizzata come supporto – abbia una consistente bottoming tail, che lascerebbe indicare una ripartenza nel breve. Operativamente la tenuta del supporto a 15.000 porterebbe l’indice sulla trend line, o meglio sulla sua prosecuzione, in area 15.600, e solo la rottura di 15.900 punti (livello ultimo pivot high) darebbe spazio verso quota 16.300 . Diversamente il breakdown dei 15.000, farebbe scivolare l’indice verso area un primo supporto in area 14.800 ed eventualmente area 14.500.

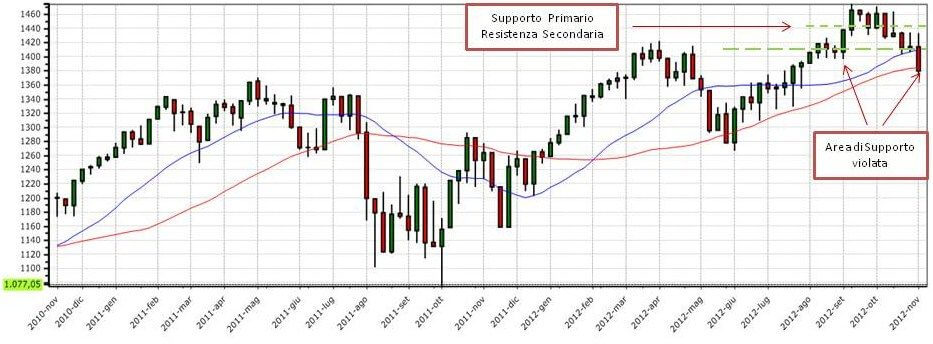

Passando ora all’indice USA S&P 500 su base settimanale, non sappiamo ancora se l’ultima candela sarà l’ultimo pivot low, ma vediamo che è già inferiore al pivot precedente, ergo fase rialzista fortemente compromessa; si può notare la linea tratteggiata VERDE in area 1430 punti in cui ho evidenziato la trasformazione di un ‘area di supporto in area di resistenza, evidente segnale di discesa. Operativamente il successivo supporto è in area 1340; consistenti segnali di rialzo si avranno oltre 1460 punti.

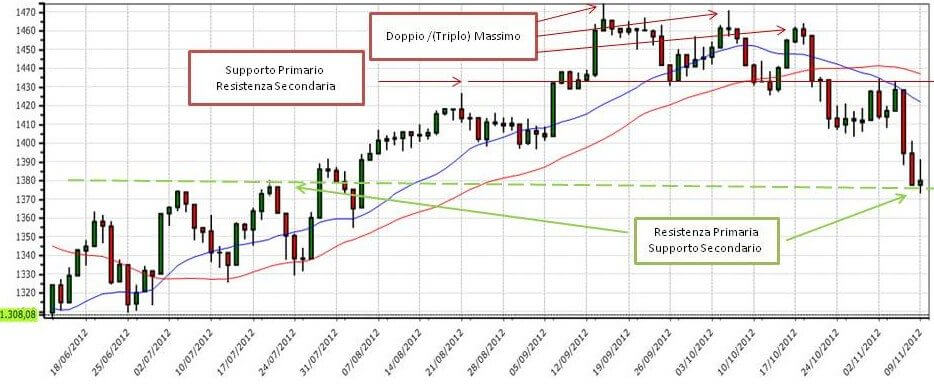

Guardando lo stesso S&P 500 su base giornaliera, anche chi non ha molta competenza di trading e analisi tecnica percepisce questo grafico come ribassista con la chiusura a 1380 punti che si appoggia sui due pivot high di luglio scorso mentre sembrano così lontani i (quasi) 1480 punti toccati a metà settembre. Che la fase rialzista in swing si fosse consumata era chiaro con il doppio/triplo (leggermente più basso quest’ultimo) massimo di metà settembre/metà ottobre e successivamente la trasformazione del supporto primario in area 1430 in una resistenza secondaria. Lo scivolamento verso il basso dell’attuale quota ci porta in area 1335; una ripresa dell’indice trova la sua resistenza /target in area 1420.

Come nel grafico del S&P 500 settimanale, anche nel caso del NASDAQ si può notare quanto sia profondo il ritracciamento, decretando uno stop alla fase di rialzo partita a fine luglio – a quota 2900, come adesso – terminata a metà settembre a 3200 punti. L’ultima candela rossa con un consistente real body ed una topping tail non lascia dubbi amletici sul mercato tecnologico USA. Per curiosità invito a dare uno sguardo al grafico di Apple (Nasdaq: AAPL) che ripercorre l’andamento l’indice NASDAQ, indifferentemente core/swing, questo derivante dal “peso” del colosso tecnologico sull’indice… dovremo aspettare l’iphone 6 per un recupero al rialzo?

Chiudendo con il NASDAQ su base giornaliera, se avessi avuto la necessità di illustrare un canale ribassista, eccone la perfetta rappresentazione grafica. Tra l’altro ho volutamente spostato la trend line di resistenza, per mostrare come abbia funzionato egregiamente la media mobile a 20 periodi, nel “respingere” verso il basso il movimento dell’indice. Se l’ombra sopra l’ultima candela (topping tail) fosse stata più corta sarebbe stato un ottimo “ 123 continuation sell set up”.

Come sopra specificato, il commento ai grafici vuole essere solo un rapido flash operativo che può essere utile sia per chi ha da poco intrapreso questa avvincente studio del trading, sia per chi ha solide basi e può utilizzare questa prima analisi degli indici per poi velocemente passare alla successiva ricerca di titoli specifici.

Lascia un tuo COMMENTO al riguardo, potrà servire a rendere un supporto più valido alle tue esigenze o come spunto per uno scambio di idee.

Enrico Vigo

12 anni fa

Trovo interessantissimo e condivido in pieno il tuo articolo! È certamente un articolo che si rivolge a chi mastica già un pochino di questioni di analisi tecnica, ma credo che possa essere un ottimo spunto di riflessione anche per chi sta seriamente prendendo in considerazione l’idea di investire un po di tempo e risorse nella sua formazione finanziaria. È incredibile che la finanza, che è l’argomanto e la materia che muove più di ogni altra cosa denaro nel mondo sia così poco conosciuta e frequentata…che sia una cosa voluta? Comunque dal tuo articolo, anche se con la necessità di avere qualche base (peraltro non difficile da ottenere se il docente e Roberto) mi sebra chiaro che possedere le informazioni “fondamentali” per sapersi muovere tra le pieghe della finanza e del trading possa sfociare in ottimi guadagni personali…grazie per gli ottimi spunti di riflessione…

12 anni fa

Ottima analisi! Ogni tanto è bene fare il punto per capire dove stanno andando i mercati.

L’analisi comparata tra i grafici a 2 anni e 6 mesi mette bene in luce la tendenza ribassista che si sta sviluppando. Quindi via con gli short sugli indici, ma attenzione ai pull-back!

A parte tutto l’analisi, apparentemente un pò tecnica, risulta molto comprensibile dopo aver frequentato uno dei corsi di Roberto. Io ho seguito quello sugli investimenti in azioni e ETF. E devo dire che quanto spiegato in questo articolo richiama molte delle definizioni e tecniche spiegate al corso. Forse manca solo una citazione dei movimenti delle medie mobili a 20 e 40 periodi che sono riportate nei grafici (linee blu e rossa)e che confermano il passaggio da una fase 3 a una 4 sui sei mesi(scusate ma questo lo capisce solo chi ha fatto il corso!). Ma probabilmente l’autore si sarebbe dilungato troppo in questo già corposo articolo…

Complimenti ad Enrico e un saluto a tutti i lettori del blog…e a Roberto ovviamente 😉

12 anni fa

Ciao a tutti, sono principiante in fase di “osservazione”, ma , avendo frequentato i corsi di Roberto, sono almeno in grado di comprendere quello che leggo

Grazie ad Enrico e Roberto

12 anni fa

Grazie Enrico, come ho già avuto modo di dire, il blog è come la “bibbia” del piccolo trader che serve sia per ripassare quanto già studiato, sia per crescere nello sviluppo personale. Avere delle persone che si mettono a disposizione degli altri per diffondere le proprie conoscenze, non è così scontato! Grazie a tutti voi.